تداوم کاهش رشد ۱۲ماهه پایه پولی و نقدینگی

در سال جاری رشد خلق پول بانک ها و به تبع آن رشد نقدینگی به میزان قابل توجهی کنترل شد.

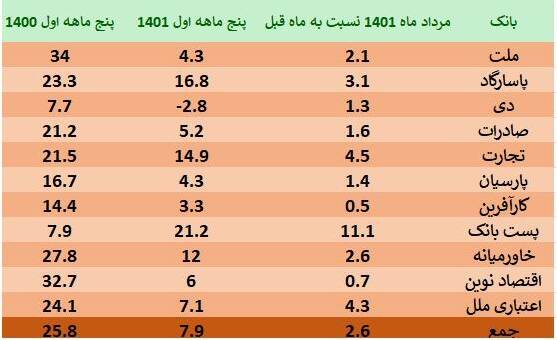

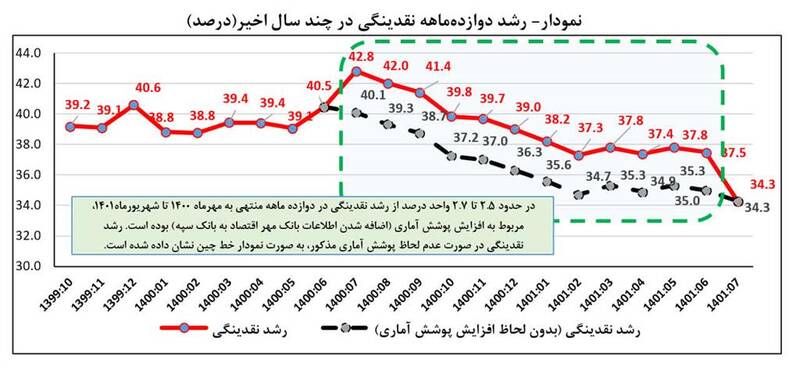

به گزارش مجاهدت از مشرق، با اعلام بانک مرکزی، نرخ رشد دوازدهماهه نقدینگی از ۴۲.۸ درصد در پایان مهرماه ۱۴۰۰ طی یک روند نزولی به ۳۴.۳ درصد در پایان مهر ماه ۱۴۰۱ کاهش یافته است. روند رشد دوازده ماهه پایه پولی با آغاز به کار دولت سیزدهم و متأثر از رویکرد انضباط گرایانه دولت و سیاستهای پولی و نظارتی فعال بانک مرکزی به طور قابل ملاحظهای کاهشی بوده و از ۴۲.۶ درصد در پایان تیرماه ۱۴۰۰ به ۳۴.۵ درصد در پایان مهر ماه سال ۱۴۰۱ رسید.

بر اساس این گزارش، پس از انتشار اطلاعات پولی و بانکی مهرماه در نشریه الکترونیکی گزیده آمارهای اقتصادی در پایگاه اطلاع رسانی بانک مرکزی، تحلیلهای متفاوتی در برخی از رسانه¬ها و مطبوعات در این خصوص ارائه شده است که ضروری است مطالب زیر در راستای شفافیت و تنویر افکار عمومی و با هدف درک درست و دقیق این تحولات مورد توجه قرار گیرد:

بررسی رشد نقدینگی در مهرماه ۱۴۰۱ حاکی از تداوم روند کاهشی این متغیر همچون ماه¬های گذشته بوده است. به طوری که حجم نقدینگی در پایان مهرماه ۱۴۰۱ به رقم ۵۶۷۶۹.۷ هزار میلیارد ریال رسیده که نسبت به پایان سال ۱۴۰۰ معادل ۱۷.۵ درصد رشد نشان میدهد. همچنین، نرخ رشد دوازدهماهه نقدینگی از ۴۲.۸ درصد در پایان مهرماه ۱۴۰۰ طی یک روند نزولی به ۳۴.۳ درصد در پایان مهر ماه ۱۴۰۱ کاهش یافته است.

لازم به ذکر است که بخشی از رشد دوازده ماهه نقدینگی در مهر ماه سال ۱۴۰۰ (معادل ۲.۷ واحد درصد) مربوط به اضافه شدن اطلاعات خلاصه دفتر کل داراییها و بدهیهای بانک مهراقتصاد به اطلاعات خلاصه دفتر کل داراییها و بدهیهای بانک سپه (بواسطه ادغام) بوده که حتی با در نظر گرفتن این امر نیز رشد دوازدهماهه نقدینگی در پایان مهرماه ۱۴۰۱ از کاهش قابل ملاحظهای نسبت به مقطع مشابه سال قبل برخوردار بوده که البته ارقام مقدماتی حاکی از این است که البته این وضعیت در آبان ماه سال جاری نیز کماکان برقرار بوده است.

نکته قابل توجه آن است که در سال جاری به واسطه اهتمام و تمرکز بانک مرکزی بر اجرای سیاست کنترل مقداری رشد ترازنامه بانکها و افزایش نسبت سپرده قانونی بانکهایی که از نسبتهای ابلاغی تخطی کرده اند، رشد خلق پول بانکها و به تبع آن رشد نقدینگی به میزان قابل توجهی کنترل شده است.

پایه پولی نیز در پایان مهرماه سال ۱۴۰۱ با رشدی معادل ۱۸.۰ درصد نسبت به پایان سال ۱۴۰۰ به ۷۱۲۹.۳ هزار میلیارد ریال رسیده است. همچنین، پایه پولی در دوازدهماهه منتهی به پایان مهرماه ۱۴۰۱ معادل ۳۴.۵ درصد داشته که نسبت به رشد دوره مشابه سال قبل (۳۶.۴ درصد)، ۱.۹ واحد درصد کاهش نشان میدهد. لازم به توجه است که روند رشد دوازده ماهه پایه پولی با آغاز به کار دولت سیزدهم و متأثر از رویکرد انضباطگرایانه دولت و سیاستهای پولی و نظارتی فعال بانک مرکزی به طور قابل ملاحظه ای کاهشی بوده و از ۴۲.۶ درصد در پایان تیرماه ۱۴۰۰ به ۳۴.۵ درصد در پایان مهر ماه سال ۱۴۰۱ رسیده است.

لازم به توضیح است که افزایش رشد ماهانه پایه پولی در ماههای اخیر عمدتاً متأثر از تأمین اعتبارات ارزی مورد نیاز وزارت جهاد کشاورزی و وزارت بهداشت درمان و آموزش پزشکی توسط بانک مرکزی به منظور جبران و هموارسازی آثار حذف تخصیص ارز ترجیحی به ترتیب برای واردات نهادههای کشاورزی، کالاهای اساسی و دارو (به واسطه اجرای طرح مردمیسازی و توزیع عادلانه یارانهها) بوده که انتظار می رود با توجه به توافقات صورت گرفته تسویه ریالی تعهدات مذکور، رشد پایه پولی به مسیر پیش بینی شده بازگشت نماید.

بنابراین همانطور که تحولات متغیرهای پولی نیز نشان میدهد علی رغم اجرای طرح مردمیسازی و توزیع عادلانه یارانهها و حذف ارز ترجیحی و واریز یارانه نقدی، متغیرهای مذکور کماکان در مسیر کاهشی خود قرار دارد و رویکرد کلی دولت سیزدهم در انضباط بخشی به کلهای پولی در سال جاری استمرار یافته و بازتعریف رابطه دولت و بانک مرکزی از جمله اتکا بیشتر به منابع سپردهای و عملیاتی شدن حساب واحد خزانه و همچنین استفاده محدودتر از تنخواهگردان خزانه در دستور کار قرار دارد.

این مطلب به صورت خودکار از این صفحه بارنشر گردیده است

تداوم کاهش رشد ۱۲ماهه پایه پولی و نقدینگی بیشتر بخوانید »